本文摘自雷锋网,原文链接:https://www.leiphone.com/category/industrynews/DmpVS27IbNmjFgZc.html,侵删。

拾象和拾象核心LP们都是互联网红利的亲历者,在2019年感受到了国内互联网红利见顶后,“寻找下一个黄金10年赛道”一直是拾象和LP们过去3年和未来工作的首要命题。

拾象团队带着投资配置的视角在今年8月来到硅谷,在实地拜访硅谷的顶级VC和科技领域一线从业者之后,我们感受到围绕云、SaaS、数据还能再创业和投资10年的强烈信心。

与此同时,拾象团队对于帮助中国企业和中国企业家做好全球市场这件事也更富有动力。对于想要参与全球化的中国创业者和企业家来说,美国市场应该成为战略高地,其次才是非美发达市场、新兴市场。站在投资配置的角度,更是必须同时下注中美两地。

中国企业全球化也是未来10年的重要命题,而链接中国成功创业者与全球新一代华人创业者、助力他们参与科技大航海和全球化正是拾象团队的长期愿景。

本文是我们在硅谷两个月的调研访谈基础上的思考总结,我们通过这篇文章将认知开源共享,希望能对计划参与全球化的中国企业、华人创业者有所参考。后续我们还将推出创业者视角的硅谷观察笔记,以及Fintech趋势洞察,欢迎关注、订阅。

美国是全球付费能力最强的终端消费市场

拿下美国市场是真正成为一家全球化公司的关键标准,对于想要参与全球化的中国创业者和企业家来说,如果要打造一家全球化企业,美国市场应该成为全球化战略的高地,其次才是非美发达市场、新兴市场。而站在投资配置的角度,则必须同时下注中美。

● 美国企业和个人付费习惯都很好

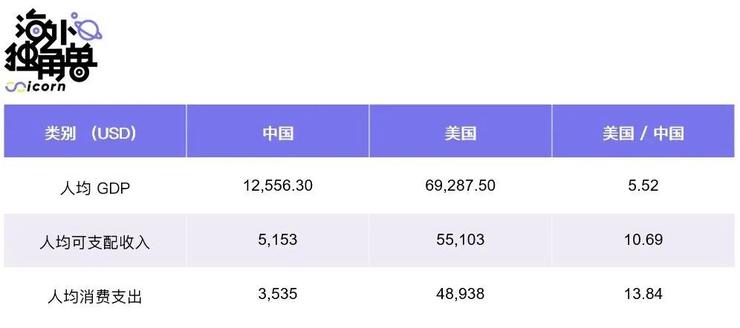

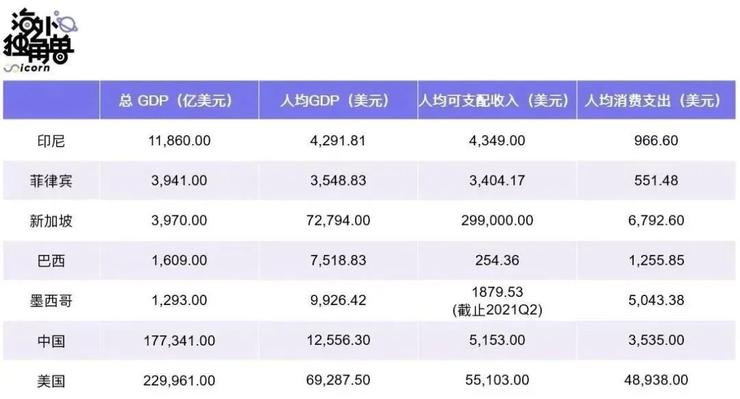

先来看一组数字对比:美国人均消费支出是中国的13倍左右,而北美的软件总支出也恰好是大中华区的13倍左右。

中美人均消费能力对比(以2021年GDP数据为基准)

中美软件消费能力对比(Source:Battery)

全球范围内最优秀的SaaS公司几乎都来自于美国,拾象在持续研究追踪Global SaaS的过程中总结了很多中美SaaS发展差异的因素,最直接、最根本的还是两地社会富裕程度的不同,这也是我们在这次硅谷实地交流和探访中最深刻的感受。如果从付费能力做类比,中国SaaS企业面临的付费环境几乎相当于国内2000年左右做消费互联网。

美国整个社会都拥有更强的付费意愿和付费能力,企业和个人付费习惯都很好。

软件是美国企业的消费品,硅谷101公路两侧的广告牌上几乎全是SaaS公司的广告。美国软件是在客户业务流中建设⾼速收费站,前期销售和建设成本很高,但建成后每年都收Recurring年费,是一个“躺赚”的生意。例如,Snowflake的最大客户之一Capital One每年能够贡献接近5000万美元的ARR,Databricks现在也积累了多个千万美元ARR级别大客户,并拿下了银行等传统行业巨头的订单,AWS/Azure公有云厂商更是经常签下上亿美元合同。

由于缺少廉价劳动力来执行任务,企业更愿意通过购买软件减少人力支出,比如购买费控软件解决报销问题,提升工作幸福感、降低财务部门的总工时。一家C轮200多人的企业每年会购买20-30个SaaS工具,每年SaaS账单在60~120万美元。这种SaaS采购的思路已经成为美国企业意识和管理细节的一部分,还将延续下去。

人员成本太贵也让企业放弃内部开发、转向采购成熟产品,例如银行之所以愿意付千万美元订单给Databricks,是因为如果他们自己开发的话,招聘30-50个人的成本就已经超过千万美元了,并且大概率没有Databricks做得好。

不少PLG的产品能够在几乎没融资的情况下就做到了1亿美元ARR也离不开优越的付费环境,例如Notion、Zapier、Calendly、ClickUp、Scale.ai、Grammarly等。除了软件产品之外,Netflix、Disney+等在线付费娱乐产品也同样活得很好。

● 美国市场的优先级高于新兴市场

拾象团队整理了部分全球跨国公司分地区的收入贡献,发现美国市场的贡献几乎都在40%以上,Amazon的本土业务收入甚至达到了66.83%,其次是欧洲,贡献了20-30%的收入,而亚洲平均只占10-25%。如果按照利润贡献比来看,美国地区用户的贡献度同样也是全球最高。此外,在我们整理的全球范围2023年预测增速有30%+的上市公司中,大部分也都是美国公司。

Source:各公司财报公开数据

因此,我们可以说,不管是从投资配置的角度,还是从创业的角度,应该更多关注美国市场而不是新兴市场。

过去我们谈及出海、国际化都会先去看东南亚、拉丁美洲等新兴市场,希望搭载这些地区的经济高速增长红利复刻下一个中国故事,时光机逻辑本身没有问题,但如果从市场天花板的视角看,参与新兴市场的ROI并不高。

首先,东南亚等新兴经济体并不具备中国以及美国的统一大市场特性,其次,这些新兴市场还需很长一段去发展,印尼整个国家的GDP是1.2万亿美元,和浙江省2021年的GDP水平相当(73516亿人民币),印尼人均GDP为4292美元,接近中国2010年的人均水平(4551美元),企业付费意愿和能力更是慢于个人,从这个角度来看的话,是否将印尼视作创业或投资第一站的答案显而易见。此外,新兴市场的政局、政策的不稳定性也为投资创业埋下风险。其它新兴市场同理。

过去资本在新兴市场上的投入也是一个印证。我们追踪了多家重注新兴市场知名VC基金,这些基金10年期基金DPI至今仍然较低,核心原因是有效退出较少,新兴市场过去成功退出主要是Sea、Nubank、Dlocal等极少数的项目。

数字化依然是黄金赛道

虽然都经历了互联网革新,但显然中美两地创投市场的走向已经发生变化,数字化革命被长久地写入和硅谷VC和创业者的基因中。

软件是硅谷所有头部基金重仓的板块,在我们看来,SequoiaUS、Insight、BVP、ICONIQ这些基金本质上都是一家软件基金,这些基金70%~80%的Portfolio都是软件公司,并且过去10年间都在软件板块获得了超额收益,例如ICONIQ在Procore、Adyen、Datadog、Snowflake、Zoom等最重要的SaaS公司上市时都持有可观的股份,从FundII开始NRR就保持在同vintageyear的top5%。不夸张地讲,可能几乎没有硅谷VC在软件赛道上亏过大钱。即便Docker、Palantir、Cloudera这类公司被大家认为表现没有特别亮眼,也仍旧让早期投资者赚得了一定收益、成功退出。

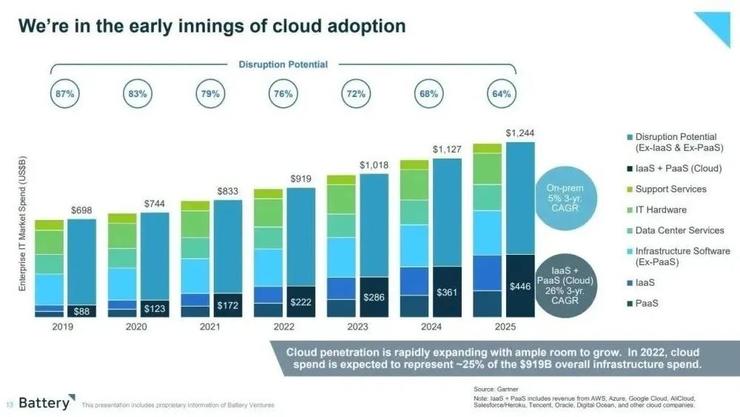

在拾象团队和硅谷头部VC的交流中,Cloud还能继续投10年是一个普遍共识,到今天,Cloud的渗透率也就20%左右。

在如今3.8万亿美元的全球IT支出规模下,SaaS化的比率并不高。按照AWS、Google Cloud和微软这三家公有云厂商云资源总消耗的runrate目前只走到了1600亿美元,如果我们将新兴SaaS厂商总营收以2倍于三大云厂商的收入预估,那么云相关部分也只有4800亿美元,而面对全球3.8万亿美元的全球IT支出,现在Cloud Adoption比率只有13%左右。更微观来看,我们以Snowflake为例,Snowflake2022财年总客户数是5944个,收入贡献大于100万美元的客户数是184个,我们认为Snowflake渗透率也只走到了5-10%分位。

与此同时,在过去10年的数据积累基础上,硅谷的投资人们也开始期待AI/ML为Cloud和Data带来新一轮变革力量,不仅是投资人,硅谷的大公司们也将AI/ML提到了极高的位置,微软当下最担心的就是被AI颠覆。这次硅谷行也让拾象团队对于AI/ML的信心进一步加强,我们认为AI/ML一定是代表未来10年最重要趋势之一,从投资配置和创业角度都值得重点关注。

硅谷对数字化的信仰和中国当下的新能源、智能制造等硬件相关的投资热潮形成对比。硬件、制造业等相对“重”的板块在硅谷投资一直都很少,The Power Law中提到,硅谷VC偏好“High Risk+Long Term+High Capital Efficiency”产业,这也能解释为何硅谷VC错过了Tesla,以及为何硅谷VC几乎不投制造业。再看国内,因为我们拥有几十年累积的制造业资源和认知,这种不可逆的资源壁垒一旦和高端技术结合,势必能进一步拉升中国制造的溢价能力。

相关阅读 >>

s26赛季哪个英雄能成为第一射手,因为有一个英雄比他们还要强

阿里云:未来3年再投2000亿 用于重大核心技术研发和数据中心建设

更多相关阅读请进入《新闻资讯》频道 >>