在新能源车中, 热管理系统直接关系着电池和电机电控系统的工作温度,其自身效率以及控制效果将显著影响着最终的续航里程以及整车的安全。巨量算数《2021 中国新能源汽车用户调研》显示,当前用户购买新能源汽车时,最关注的核心包括续航、外观、安全和使用成本等。

而好的热管理系统,可以让驾驶舱更舒适,同时降低电池热失控风险,提高电池使用寿命,降低部件能耗、提高续航里程――这些特点,直接解决了消费者最大的几个顾虑,也能让车企建立竞争优势。

在更直接的利润空间层面,由于驱动模式的差异,新能源车的热管理系统比燃油车更复杂,因此单车价值量更高。

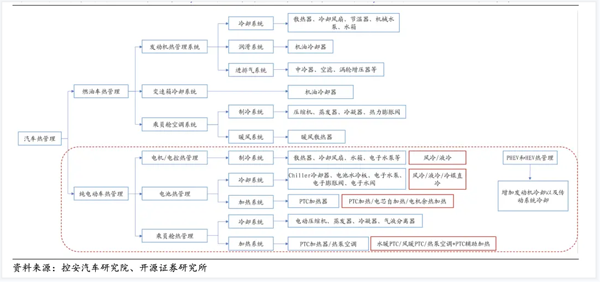

按照功能,新能源汽车热管理系统主要分为「座舱热管理系统」、「动力电池热管理系统」以及「电机电控冷却系统」三部分。

由于新能源车没有发动机作为热能来源,因此其热管理方案以及零部件,相较传统燃油车都有较大变化和新增。 最大的增量就是新能源汽车的电池热管理;而插电混动车比纯电车更为复杂,还需要配备发电机热管理系统。

热管理零部件从燃油车到新能源车的其他变化,还包括传统皮带驱动的压缩机改为电动压缩机,热膨胀阀变为电子膨胀阀。新增的电池和电机的冷却回路、PTC加热器等这类零部件的成本,约占整车热管理系统的45%。

新增的热管理部件带来了更高的价值量。 据三花智控公告及头豹研究院数据,传统汽车热管理核心组件单车价值量约为2300元,新能源汽车提升热管理单车价值量至7000元左右,达到2-3倍左右的增量。

在整体的市场规模上,长江证券测算2025年全球新能源汽车销量有望达2500+万台,假设热泵覆盖率70%左右,则电动车热管理规模将达2000+亿元。

在这样的市场空间和单车价值驱动下,家电企业入局不足为奇。

但最为重要的是,新能源汽车的热管理系统核心,恰好包括电动压缩机和电子膨胀阀――这些新能源车热管理系统的核心零部件,大多是空调等家电零部件的进一步升级或改造,与部分家电产品的核心技术重叠度很高。

举例来说,相关家电企业成熟的空调压缩机技术,就与新能源车热管理系统中的热泵空调系统契合。

热泵空调是新能源车热管理中最大的突破之一。它可以解决纯电动车冬季续航里程变短的问题――由于新能源车不能像燃油车那样利用发动机预热进行加热,而是要将车外低温空气中的热量,「泵」至相对高温的座舱内,以更少的电池能耗实现座舱加热,提高续航。

对于新能源车的热泵空调系统来说,其所需要的具有高压缩性能的电动压缩机,就与家电企业成熟的电动压缩机技术匹配。

至少从技术角度,这场批量入局的背后,实际上是家电企业和热管理系统的「双向奔赴」。

这意味着,热管理不仅是一个部件数量和价值量都在增长的增量市场。技术的契合性,很可能让家电企业的跨界成功率高于从前。

但正如大多数的跨界故事,家电企业切入新能源热管理也难以避免一场漫漫征途。

(汽车热管理产业链阵营,图源东北证券)

首先,它们将面对强劲的国内外厂商。

国际头部企业占据了热管理市场的先发优势。燃油车时代,在汽车产业合资的背景下,众多合资整车厂原本配套的热管理供应商顺势进入中国市场。

长期以来,提供热管理系统集成方案的国际四大巨头――日本电装、韩国翰昂、德国马勒、法国法雷奥等,合计占全球汽车热管理系统市场份额的50%以上。在国内,国外厂商与中国主机厂绑定不深,例如翰昂和电装的客户主要来自于现代集团以及丰田等本土车企,在中国的新能源车热管理市场份额有限。

(汽车热管理系统图,图源开源证券)

但国际厂商的技术和集成优势不可忽视。一个完整的新能源热管理系统需要电动压缩机、PTC加热器、电子水阀、电子膨胀阀等共十余类零部件。

在长期的整车配套过程中,国际厂商掌握了关键核心零部件,拥有较强的整体热管理系统开发能力,且在整个热管理系统零件中均有布局,在系统集成方面有较强技术优势。

例如全球最大的汽车热管理系统供应商日本电装,在汽车热管理领域,主要供应空调系统及压缩机、电子膨胀阀、电子水泵以及空调集成单元等,几乎覆盖了全部典型零部件。在国内市场,单看热管理中的HVAC集成模块,根据 Marklines 统计,日本电装市场占有率为 37%,法雷奥市场占有率为 13%。

国内厂商由于成本和本地供货的优势,正在新能源车热管理行业快速发展。但国内厂商入场时间较晚,仅能单独提供压缩机、阀类、泵类等成熟的热管理零部件单品,缺少系统开发和配套能力。

浙商证券认为,国内热管理供应商的主要优势包括本土配套响应更快,在国内具有更低的人工成本以及国产设备成本。

并且,众多国内新势力造车品牌正处于企业发展初期,更容易形成产业链粘性,共同积累技术经验。例如三花智控、盾安环境、银轮股份等国内厂商快速打入了比亚迪、造车新势力等国产新能源车企的供应链体系。

在产品方面,三花智控的阀类产品、奥特佳的空调压缩机、银轮股份的热交换器、腾龙股份的空调管道等,都是通过某个单品向整车厂供货,暂时缺乏整个热管理集成的开发能力。

入局的家电厂商同样如此。

格力控股的盾安环境主攻制冷元器件,其生产的四通阀、截止阀、小型压力容器、系统集成管路组件市场占有率全球第一。但是,这些零部件产品也只占整个热管理零部件的一小部分,一个完整的新能源车热管理零部件系统,还需要几十余类零部件。

相比这些深耕汽车行业多年的国内外老牌玩家,中国的家电企业们必然面临着产品技术升级、产业生态建设等方面的挑战,仅靠着家电生产的「老本」很难突出重围。

对于整车厂来说,为了保证产品质量稳定性,一般只指定2-3家核心零部件供应商,主要的供应商甚至将获得近80%的订单。从接触到成为制定供应商,通常需要2年左右的时间,这使得像美的、格力这样的跨界家电企业需要更多精力来争夺市场份额。

好在,在巨大空间的吸引下,如今中国家电企业也尝试通过多重手段进军新能源车热管理。

除却产品,并购、入股、成立合资公司也是家电企业涌入热管理赛道的重要手段。

格力去年11月花30亿元买下全球制冷元器件行业龙头盾安环境38.78%的股权, 目的就是抓住盾安最具潜力的新能源车热管理业务,同时也与一些主机厂建立合作。

海信自从2021年收购了车载空调压缩机全球销量占有率排名第二的「日本三电控股」 ,便切入新能源汽车的热管理赛道,正式向汽车空调压缩机、汽车空调产业的拓展。

海立则在2021年通过合资的方式 ,与马瑞利合作,发布了汽车热管理系统、新能源汽车空调压缩机、车载空调及冷链压缩机、汽车精密铸件等诸多高能效产品,从家用空调压缩机制造商向汽车零部件双主业发展,成为全球少数拥有完整新能源汽车热泵空调系统解决方案能力的企业。

家电企业还有更大野心

核心零部件只是新能源汽车产业中的一角――对热衷跨界的家电厂商而言,这显然不能满足它们的「胃口」。从车内到车外,在更为庞大、复杂的新能源上下游中,承载着中国家电企业更大的野心。

尤其,在充电桩、光伏、储能等细分领域,首批家电「搅局者」已然出现。

2020年前起,美的先后并购控股了合康新能、菱王电梯、泰国日立压缩机等公司。其中,合康新能负责光伏 EPC、户储业务;日立压缩机负责新能源汽车的压缩机核心零部件业务。

海尔去年成立新能源品牌纳晖新能源,提出了光伏全场景解决方案,今年初已通过定制化新能源场景解决方案登陆欧洲市场;

格力电器不仅控股了银隆新能源、盾安环境等,特别是通过格力钛新能源建立完善了自身的新能源产业布局,打造了钛酸锂电池、磷酸铁锂电池两条技术路线;

TCL科技剥离了消费电子业务,重组并购了中环集团,瞄准半导体与新能源材料,开辟用于光伏的硅料、硅片等产品线进入光伏行业,还与合作伙伴投资并开建10万吨颗粒硅、硅基材料项目及1万吨电子级多晶硅项目。

同样进军光伏的还有创维、康佳、松下等黑电企业,分别通过户用光伏、光伏玻璃材料、氢能业务等项目,切入光伏产业的上下游环节。

除却传统家电巨头,公牛电器同样找到了自己更擅长的「充电」赛道,没有错过新能源车行业的风口。

相关阅读 >>

明日方舟:完美比肩甚至超越四基石的强力六星 活动常驻开荒必备

平安i贷全国客服联系电话2023大全已更新(今日/已更新)阿里健康大药房上线过敏药品百亿补贴

更多相关阅读请进入《新闻资讯》频道 >>